집이나, 토지 등 부동산을 매매하고 난 후에 나오는 세금에 대해 많은 관심들이 있잖아요.

그래서 오늘은 부동산의 양도에 따른 취득, 양도 시기와 양도소득세 계산절차에 대해 포스팅을 해보려 합니다.^^

우선, 양도란 자산에 대한 등기 또는 등록에 관계없이 소득세법상 열거된 자산을 매도, 교환, 법인에 대한 현물출자 등으로 인하여 그 자산이 유상으로 사실상 이전되는 것을 말해요.

1) 취득시기와 양도시기

자산의 거래는 계약 체결부터 중도금· 잔금을 청산하고 소유권 이전등기까지 상당한 기간이 소요되는데요.

이 과정에서 어느 시점을 정하여 양도 또는 취득시기로 보느냐 하는 것은 상당히 중요한 의미를 갖게 되는데요.

이는 양도소득의 귀속 연도, 양도차익, 장기보유특별공제, 세율 적용 등 과세표준 계산 시 중요한 기준 시기가 됨은 물론 각종 비과세·감면요건 판정, 법령 적용의 시기 등에 직접적으로 영향을 미치고 있기 때문이죠.

원칙 : 대금 청산일(계약서상 기재된 잔금 지급 약정일에 관계없이

실지로 대금을 청산한 날)

예외

ⓐ 대금 청산 일이 불분명한 경우 : 등기 · 등록 접수일 또는 명의 개서일

ⓑ 대금 청산 전에 소유권 이전등기를 한 경우 : 등기접수일ⓒ 장기 할부 조건의 경우 : 소유권이전등기(등록 · 명의개서 포함) 접수일 · 인도일 또는 사용 수익일 중 빠른 날

ⓓ 상속 또는 증여에 의하여 취득한 경우 : 그 상속이 개시된 날(피상속인의 사망일)

또는 증여를 받은 날(증여 등기 접수일)

ⓔ 자기가 건설한 건축물인 경우 : 사용승인서 교부일. 다만, 사용검사 전에 사실상

사용하거나 사용승인을 얻은 경우에는 그 사실상의 사용일 또는 사용승인 일로 한다.

2) 양도소득세 계산절차

㉠ 양도가액

-㉡ 취득가액

-㉢ 기타필요경비*

=㉣ 양도차익

-㉤ 장기보유특별공제

=㉥ 양도소득 금액

-㉦ 양도소득 기본공제

=㉧ 양도소득 과세표준

× ㉨ 세 율

=㉩ 산출세액

-㉪ 공제 · 감면세액

=㉫ 결정세액

* 기타필요경비 : 자본적 지출액과 양도비가 있다.

자본적 지출액은 감가상각 자산의 낸용연수를 연장시키거나 당해 자산의 가치를 현실적으로 증가시키기 위하여 지출한 수선비를 말함.

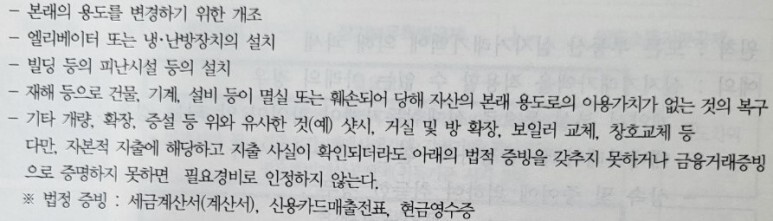

*자본적 지출 포함 예

* 양도비 계산

기타필요경비 모두는 법적 증빙 구비되어야 합니다.

자산을 양도하기 위한 직접 지출비용에 해당되는것은

- "증권거래세법"에 따라 납부한 증권거래세

- 양도소득세 과세표준 신고서 작성비용 및 계약서 작성비용

- 공증비용, 인지대 및 소개비

- 위의 모든 비용과 유사한 비용으로서 기획재정부령으로 정하는 비용

그리고, 자산을 취득함으로서 법령에 따라 매입한 국민주택채권 및

토지개발채권을 만기전에 양도 함으로써 발생하는 매각차손 등이

해당 됩니다.

★ 그럼 모든 양도가액과 취득가액은 원칙적으로 실질적으로 거래한 금액을 원칙으로

계산하여야 되는거이 맞습니다.

그런데, 예전에 구입했던 금액을 알수 없을 경우에는 불가피하게

다음과 같이 금액을 산정하여 계산을 하여야 됩니다.

- 계약서 분실 등으로 실제취득가액이 확인이 안되는 경우

① 매매사례가액 ⇒ ② 감정가액 ⇒ ③ 환산가액 ⇒ ④ 기준시가

순으로 취득가액을 정해야 합니다.

- 상속 및 증여에 의하여 취득한 경우상속 및 증여세 신고 시 신고가액으로 합니다.

양도세는 계산하기가 상당히 까칠한대요. ㅠㅠ

자주 바뀌는 세법으로 항상 매매 하실 때 주의 하셔서 확인하셔야 하는 세금 항목입니다.

오늘 포스팅은 여기까지 하고, 다음에 이어서 장기보유특별공제, 세율 등에 대해서 주택부분과 그외 부분 나눠서 포스팅 하겠습니다.^^

'부동산 세무' 카테고리의 다른 글

| 양도세 파헤쳐보기 - Ⅳ (고가주택 양도 시) (0) | 2022.11.23 |

|---|---|

| 양도소득세 파헤치기 - Ⅲ (부담부증여 시) (0) | 2022.11.23 |

| 양도소득세 파헤쳐보기 - Ⅱ (0) | 2022.11.22 |

| 증여세 · 자금출처 조사정리 (1) | 2022.11.22 |

| 부동산 취득세 알아보기 (2) | 2022.11.21 |

댓글